“8•11”汇改后人民币对美元汇率走势的影响因素探析

内容提要

2015年“8•11”汇改后,人民币对美元汇率呈现出明显的双向波动特征,汇率决定因素出现新变化。实证结果表明,中美利差可解释人民币汇率波动的约40%,略超过美元指数的影响;人民币对美元汇率中间价形成机制带来的“第三国因素”对汇率冲击有限;互联互通机制的安排有利于汇率等价格变量的基本稳定。

2015年“8•11”汇改后,人民币对美元汇率(以下简称人民币汇率)结束了单边升值的状态,开始走向双向波动。人民币汇率的决定因素出现了新变化:一方面,人民币对美元汇率中间价(以下简称人民币中间价)形成机制发生变化。“收盘汇率+一篮子货币汇率变化”的人民币中间价形成机制既强调做市商报价要参考上日收盘汇率以反映市场供求,又强调要保持对一篮子货币汇率的基本稳定。另一方面,资本市场对外开放持续推进。日益增加的跨境资本流动影响了本外币的供需,进而会对汇率产生冲击。在新因素中,存在一些亟待辨析厘清的基础性问题。比如,有学者担忧中间价形成机制强调对一篮子货币稳定,会导致人民币汇率受到第三国(方)因素的影响,即当中美基本面没有发生变化的情况下,如果篮子货币中第三方比如欧元对美元发生贬值,则在中间价形成机制的作用下,人民币对美元也会跟随贬值。那么,第三国(方)因素是否显著影响了人民币汇率走势?此外,是中美利差还是美元指数主导了人民币汇率的走势?资本市场对外开放会不会对人民币汇率形成较大冲击?本文尝试使用结构向量自回归模型(SVAR)对以上问题进行实证检验。

一、新因素影响机制

(一)第三国因素对人民币汇率的影响

2015年“8•11”汇改后,“收盘汇率+一篮子货币汇率变化”的人民币中间价形成机制基本确立,汇率市场化又向前推进了一大步。虽然人民币中间价形成机制更为透明和市场化,但为了保持人民币对一篮子货币汇率的稳定,人民币对美元汇率可能会受到篮子货币的扰动。比如,假设欧洲基本面出现变化,欧元相对于美元贬值,在其他因素都不变的情况下,人民币相对欧元升值,即对篮子货币升值。但人民币中间价形成机制要求对篮子货币汇率保持基本稳定,为了对冲掉篮子货币汇率的升值,人民币对美元则会相应调贬。这就出现,中美基本面未发生变化,而由于欧洲基本面发生变化,人民币对美元汇率出现跟随变化的情况。因此在理论上,人民币中间价可能会受到第三国(方)因素的影响。

(二)中美利差和美元指数对人民币汇率的影响

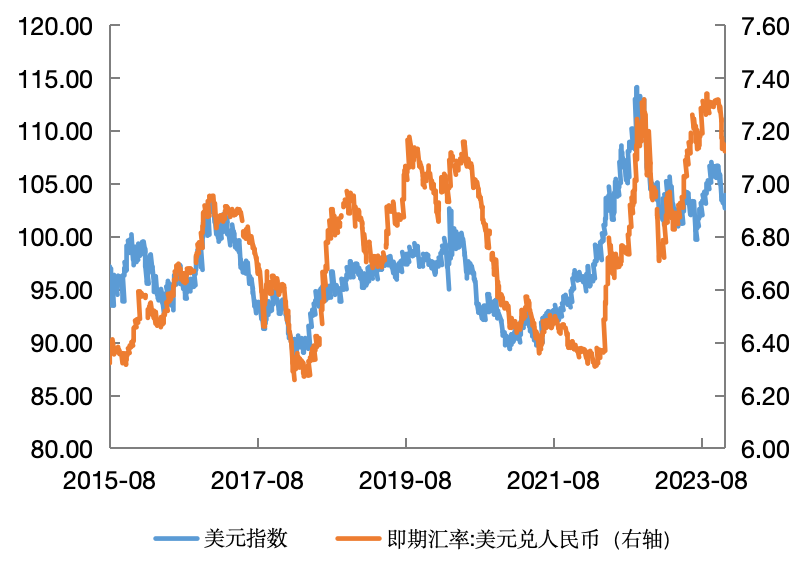

理论上,当中美利差扩大时,人民币资产吸引力增加,外资流入,人民币对美元升值,反之亦然。美元指数综合反映美元对一篮子货币的汇率变化。当避险需求、投资需求等因素增加国际市场对美元的需求时,美元指数上涨,在其他因素不变的情况下,对人民币需求相应减弱,人民币对美元贬值。人民币与美元指数经常呈现“此强彼弱”的局面。部分学者和市场人士认为,美元指数主导了人民币汇率的走势,美元强则人民币弱,美元弱则人民币强。但从实际情况看,美元指数和人民币汇率走势并非完全同步,在多个时间段里,人民币相对美元指数走出了独立行情(如图1所示)。比如在2019年1至4月和2021年8月至2022年2月这两个时间段,人民币汇率均没有与美元指数反向变化,而是走出了相对独立的行情。原因在于,2019年1至4月中美贸易磋商传出积极信号,外资加速流入国内资本市场,人民币出现一波升值走势,同时欧洲较为悲观的经济增长预期也推升了美元指数上涨;而2021年海外供应链产业链受疫情影响较大,我国出口贸易需求强劲,人民币投资和避险属性显现,外资增持人民币股票和债券资产。

图1 美元指数与人民币即期汇率

展开全文

资料来源:Wind资讯

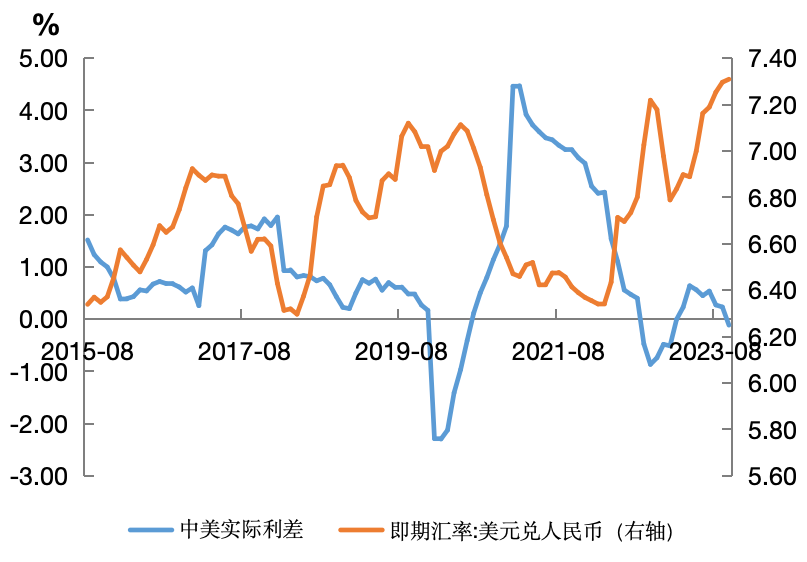

图2 中美利差与人民币即期汇率

资料来源:Wind资讯

值得注意的是,中美利差与人民币即期汇率也并非完全反向变动(图2)。考察相关性,经计算得到,中美利差与人民币即期汇率的相关系数为-0.65,美元指数与人民币即期汇率的相关系数为0.61,前者的绝对值略高于后者。但相关系数只反映线性关系,无法捕捉动态影响,因此仅凭图形和相关系数,无法直接判断中美利差和美元指数对人民币汇率影响程度的强弱。本文将采用SVAR模型对各影响因素的不同脉冲响应进行实证分析。

(三)内地与香港地区股票市场互联互通机制对人民币汇率的影响

互联互通机制使内地和香港地区投资者可以通过当地证券公司或经纪商买卖规定范围内的对方交易所上市的股票。对于沪深股通业务,交易和交收币种均为人民币。对于港股通业务,交易币种是港币,交收币种是人民币。中国结算和香港结算相互成为对方的结算参与人,为沪深股通提供相应结算业务。总的来看,当跨境资金流入时,外汇市场对人民币需求增加,人民币可能会升值;当跨境资金流出时,外汇市场对人民币需求减少,人民币可能会贬值。

二、数据说明与实证分析

与普通VAR模型相比,SVAR模型对系统内生变量的同期相关关系可以给出更加符合汇率波动路径的设定,本文将采用结构向量自回归(SVAR)模型进行实证分析。

(一)数据说明

本文使用中国10年期国债实际收益率(即扣除物价影响后的收益率,下同)与美国10年期国债实际收益率之差代表中美实际利差;使用CFETS人民币汇率指数作为一篮子货币指数;使用中美即期交易汇率代表人民币汇率;使用沪深股通买入金额代表沪深股通资金流入。考虑到数据可得性,本文实证模型涉及的时间跨度为2015年11月至2023年12月,频率采用月度数据,所有数据均来源于Wind数据库。为保持数据的平稳性,CFETS人民币汇率指数和沪深股通买入金额均做了对数差分处理,这样模型中的所有变量均在10%的显著性水平下平稳。格兰杰因果检验表明,在5%显著性水平下,中美利差是人民币汇率的格兰杰原因,人民币汇率是CFETS人民币汇率指数的格兰杰原因,人民币汇率是美元指数的格兰杰原因,人民币汇率是沪深股通的格兰杰原因。

(二)实证分析结果

1. 关于中美利差和第三国因素对人民币汇率冲击的检验

由中间价形成机制可知,人民币汇率主要受市场供求、篮子货币汇率等因素的影响。本文使用中美利差反映市场供求,使用CFETS人民币汇率指数反映篮子货币汇率,并将中美利差和汇率指数这两个变量纳入SVAR模型中以实证检验各因素对人民币汇率的影响。三个变量当期的格兰杰因果关系为:中美利差→人民币汇率→CFETS人民币汇率指数,格兰杰因果检验在5%显著性水平下支持以上因果关系排序。

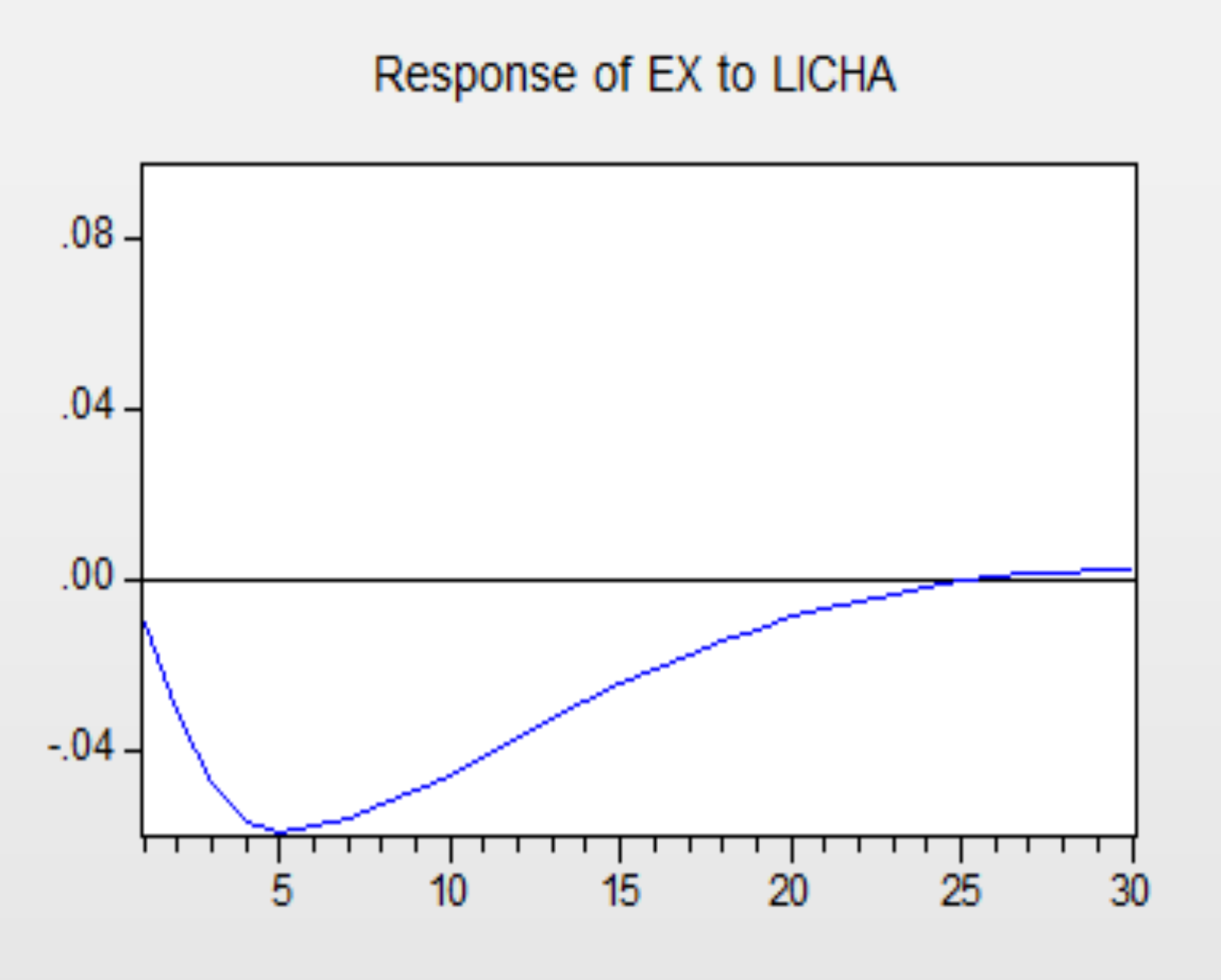

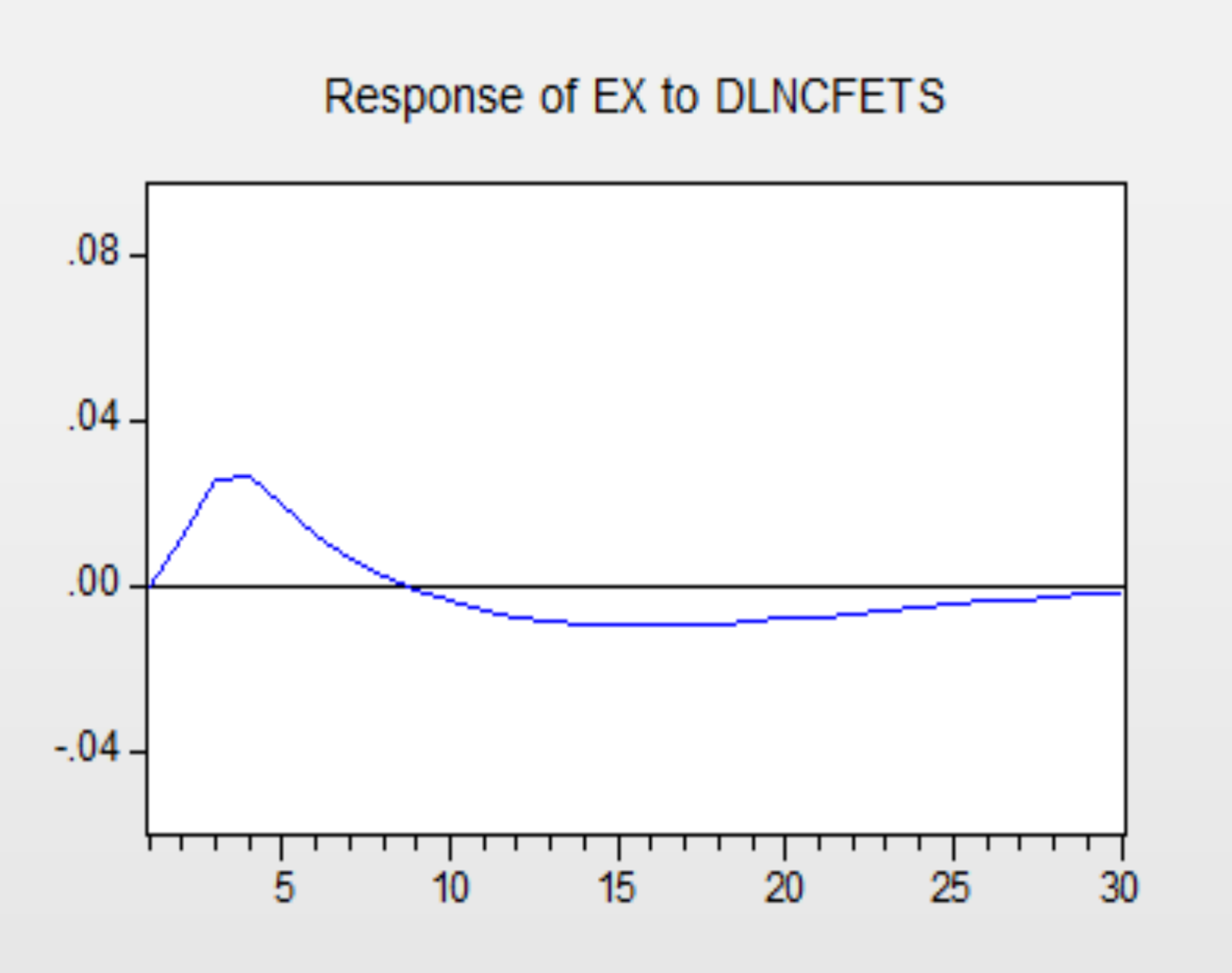

SVAR实证结果显示,(1)中美利差对人民币汇率的冲击符合理论预期,即中美利差对人民币汇率脉冲响应系数为负,中美利差扩大,人民币升值。具体看,中美利差对人民币汇率的脉冲响应在第5个月达到峰值(-0.06),在此之后持续收敛至0(图3);中美利差在人民币汇率波动中解释了相当大的比重,在第12个月及以后,中美利差对人民币汇率方差解释比例达40%。其余由汇率本身滞后期解释了约55%,由CFETS人民币汇率指数解释了约5%。(2)CFETS人民币汇率指数对人民币汇率脉冲响应系数在第2个月至第8个月为正值,即第三国(方)货币贬值引致CFETS人民币汇率指数上升,人民币对美元相应调贬,此时,人民币中间价形成机制中“保持一篮子货币稳定”的安排便发挥了重要作用(图4)。但是这种效应小于代表市场供求的中美利差影响,在第4个月时达到峰值0.02,明显小于中美利差对人民币冲击的峰值。

图3 中美利差对人民币汇率的冲击

注:EX表示人民币对美元即期汇率,LICHA表示中美实际利差。

图4 货币篮子对人民币汇率的冲击

注:EX表示人民币对美元即期汇率,DLNCFETS表示CFETS人民币汇率指数(取对数差分)。

2. 关于美元指数和中美利差对人民币汇率冲击的检验

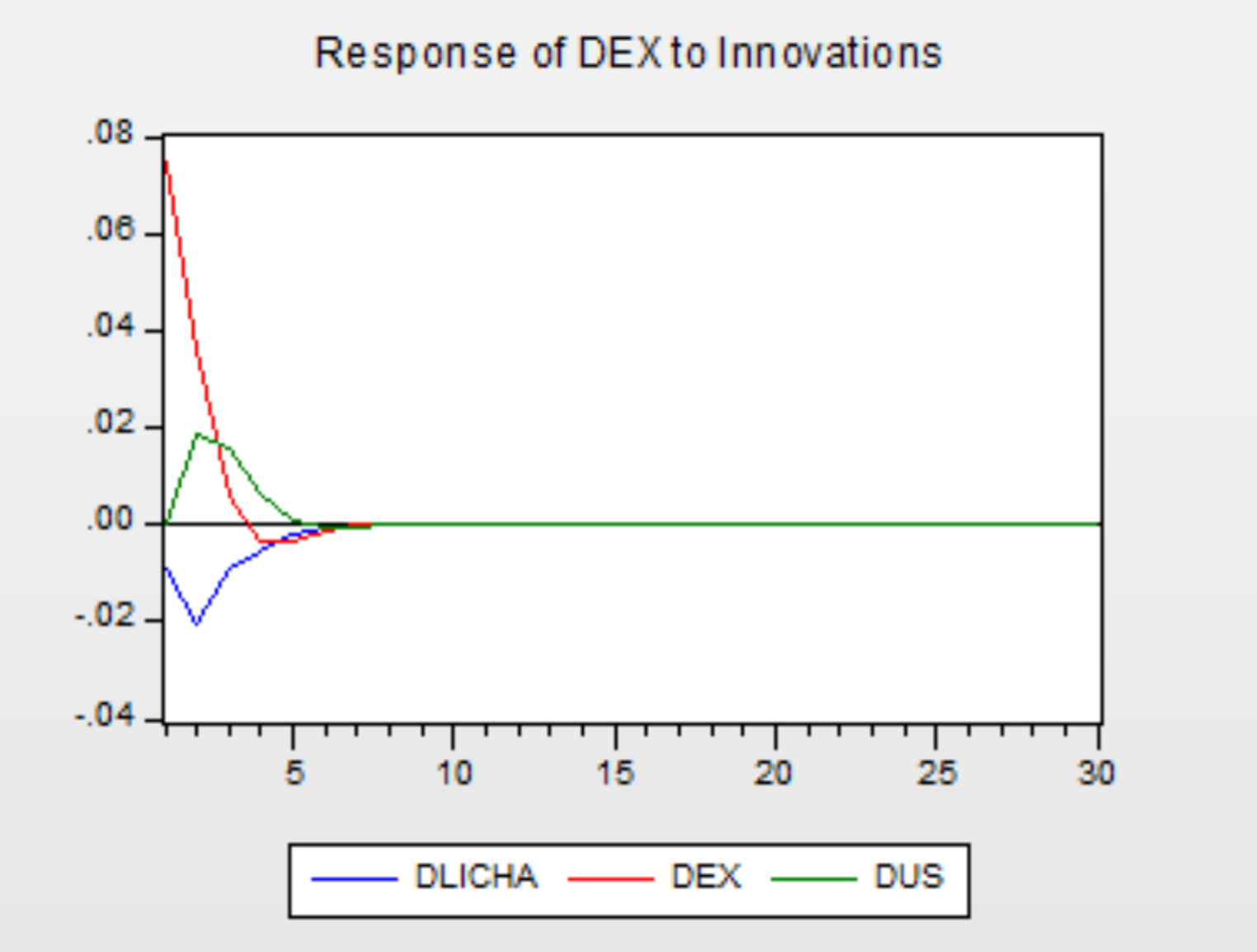

究竟是美元指数还是中美利差对人民币汇率的冲击效应更大?将中美利差、人民币即期汇率、美元指数3个内生变量纳入SVAR模型分析,三个变量的当期格兰杰因果关系是:中美利差→人民币汇率→美元指数,格兰杰因果检验在5%显著性水平下支持以上因果排序。为便于比较,将以上三个变量均取差分。SVAR实证结果显示,短期内,中美利差对人民币汇率的冲击效应超过美元指数(图5)。第2个月,中美利差对人民币汇率脉冲响应系数约为-0.021,美元指数对人民币汇率脉冲响应系数为0.019。但第3个月,美元指数的脉冲响应系数(0.015)又超过中美利差(0.009)。长期看,中美利差与美元指数对人民币汇率脉冲系数的绝对值相差不大。方差分解显示,中美利差对人民币汇率预测方差的解释比例(7.72%)略超过美元指数(7.65%)。

图5 美元指数对人民币汇率的冲击

注:DEX表示人民币对美元即期汇率(取对数差分),DLICHA表示中美实际利差(取对数差分),DUS表示美元指数(取对数差分)。

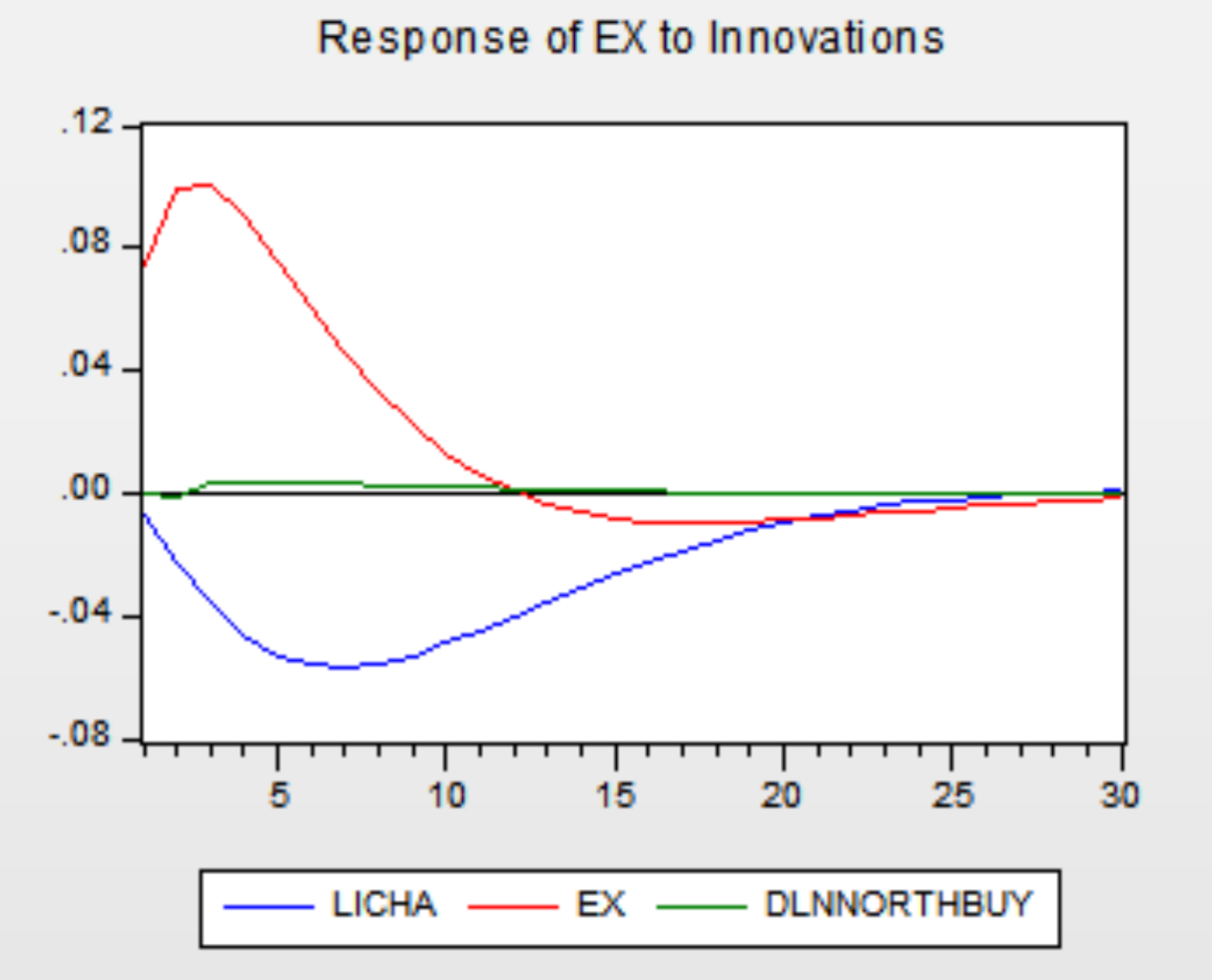

图6 沪深股通对人民币汇率的冲击

注:EX表示人民币对美元即期汇率,LICHA表示中美实际利差,DLNNORTHBUY表示沪深股通买入金额(取对数差分)。

3. 关于沪深股通机制下跨境资本流动对人民币汇率冲击的检验

将中美利差、人民币即期汇率、沪深股通3个内生变量纳入SVAR模型分析,三个变量当期的格兰杰因果关系为:中美利差→人民币汇率→沪深股通,格兰杰因果检验在5%显著性水平下支持以上因果关系排序。SVAR实证结果显示,第2个月,沪深股通下买入资金对人民币汇率的脉冲响应系数为-0.002,说明北上资金对人民币汇率产生了微弱的升值效应(图6)。但在第3个月后,脉冲响应系数变得不显著。

三、结论

总结新发展格局下人民币汇率运行规律及新的决定因素十分必要。实证分析显示,(1)第三国(方)因素即人民币跟随欧元、日元等货币同升同贬的效应虽然存在但比较弱,远小于市场供求的影响,反映“8•11”汇改是人民币汇率市场化改革重要且成功的一步。(2)中美利差大约解释了人民币汇率波动的40%,中美利差对人民币汇率的影响略高于美元指数,人民币汇率可以走出自己独立的行情。(3)沪深股通下的外资流入对人民币产生微弱的升值效应,互联互通机制既有利于外资流入又确保了汇率等价格变量的基本稳定。未来,可进一步健全外汇市场“宏观审慎+微观监管”两位一体管理框架,加强探索内地与香港地区资本市场的务实合作。

*本文仅代表作者本人观点,与供职单位无关。

作者:程海星,博士,中证金融研究院

评论